Det är med skräckblandad förtjusning jag är aktieägare. Å ena sidan är jag fascinerad av företag och hur de arbetar för att skapa aktieägarvärde. Strävan efter att komponera den optimala aktieportföljen med de bästa förutsättningarna att skapa värde över tid är också väldigt stimulerande. Å andra sidan är baksidan med att vara aktieägare i noterade bolag att aktiemarknaden är en drama queen. Det ska alltid överdrivas något enormt, med periodvis häftiga kast i aktiekurserna. Och det känns som att rörelserna blir både snabbare och större för varje år som går. Antagligen är den främsta förklaringen att det är en stor andel av kapitalet på börsen som inte tänker, alltså passiva pengar. Om man som investerare har en långsiktig vy på ett bolag spelar det ingen större roll vad som händer i det korta perspektivet. Det enda som egentligen kan ställa till det ordentligt är strukturella förändringar i ett bolag eller i en bransch. Det kanske bästa exemplet är när Apple lanserade iPhone och slog ut marknadsledaren Nokia. Det är sådana förändringar som man som aktieägare ska vara uppmärksam på, och frukta.

Jag är inte särskilt orolig för hur bolagen kommer hantera Coronautbrottet. Initialt var jag orolig för hur hysteriskt och irrationellt investerare skulle agera, och det oroar mig fortfarande. Men nu är jag även bekymrad över vad vilsna politiker ska hitta på i sin desperation att visa handlingskraft. Lugn, och tid för eftertanke, tycker jag är bra i alla sammanhang, även i akutsituationer. Det brukar i de flesta fall vara klokt att lyssna på mer erfarna människor och titta på fakta, och inte agera på intuition och i affekt.

Att många människor kommer att bli sjuka av Coronaviruset, och ytterst avlida, är uppenbart vid det här laget. Men att stänga ned stora delar av världen för att begränsa förloppet riskerar att göra mer skada än nytta. Men det är ingen enkel balansgång. Om samhället stängs ned alltför länge, med i värsta fall en depression som följd, kommer betydligt fler att dö i till exempel självmord än av Coronaviruset. Ett par veckor eller kanske någon månad är möjligtvis hanterbart, men därefter kommer många företag att få det väldigt svårt och riskera att gå under. Redan nu är hela flygindustrin i gungning. Även många hotell och restauranger är nere för räkning. Det är branscher med höga fasta kostnader som kräver hög beläggning för att nå en acceptabel lönsamhet.

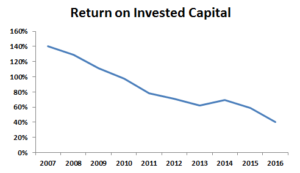

Aktieägande behöver inte vara särskilt komplicerat – var långsiktig ägare i framgångsrika bolag. Framgångsrika bolag har hög avkastning på kapitalet och hög vinsttillväxt. Att de här bolagen lyckas visa fina nyckeltal beror på en stark företagskultur, att de förstår sina kunders behov och utvecklar produkter och tjänster som tillgodoser dessa behov samt kan producera och distribuera dessa produkter och tjänster på ett effektivt sätt. Dessutom krävs investeringar för att kunna fortsätta växa, det är inte gratis. Vissa bolag är även duktiga på att köpa andra bolag och hitta synergier och skapa större, ännu mer framgångsrika koncerner.

Jag minns finanskrisen då smarta människor, som under normala omständigheter var någorlunda rationella, var övertygade om att vi skulle återgå till byteshandel när det finansiella systemet kollapsade. Liknande resonemang hörs nu men sannolikt överlever mänskligheten det här och saker och ting återgår till det normala i sinom tid. Det är inte uthålligt att leva med konstant dödsångest. Och det är inte omöjligt att det kommer något nytt som vi ska oroa oss för och som kommer ta upp allt utrymme i media. Det verkar som att vi människor, i alla fall många utav oss, har det så pass bra och är så trygga att vi söker saker att oroa oss för.

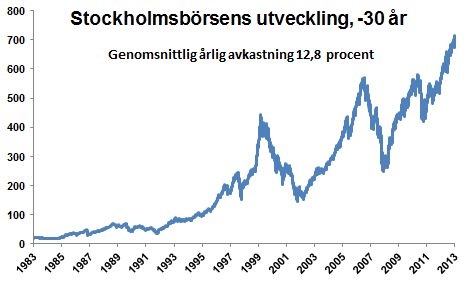

Nu är vi mitt i en kris och paniken är utbredd, men rimligtvis är det här övergående och något som samhället kommer att kunna hantera, även om det kanske blir betydligt sämre innan det blir bättre. Historiskt har aktieägande varit en lönsam sparform för den tålmodige. Det beror på att världen växer över tid och människan har ett outtömligt behov av självförverkligande, vilket driver utvecklingen framåt. Så om du tror på människans strävan efter att hela tiden bli bättre ska du vara aktieägare.

Jag är övertygad om att ledningsgrupperna i våra svenska företag är kapabla att hantera den här krissituationen, förutsatt att panikslagna konsumenter och politiker inte sätter alltför många käppar i hjulet. Livet går vidare och framgångsrika bolag med solida affärsmodeller kommer att fortsätta sin resa, med vissa hack i kurvan. Dagens utmaningar kan till och med resultera i ökad innovationskraft och än mer intensiv affärsutveckling. Inget ont som inte har något gott med sig.